1. 종목 분석 계기

- 스터디에서 누군가 과거에 소개했던 종목이었고, 좋은 기업이라 생각했지만, 깊이 보진 않았었음

- 최근에 주가가 지지부진했고, 종목을 자세히 살펴보고자 함.

2. 무엇을 하는 회사인가?

크게 3가지 사업을 하고 있다. 광고대행업(에코마케팅), 전자상거래(데일리엔코), 의류제조(안다르)

한 때 인기 있었던 클럭 마사지기가 데일리엔코 대표적 상품이고, 최근 코로나로 집콕, 에슬레저룩 수요가 늘어나면서 수혜를 봤던 기업이 안다르이다.

저게 독립적으로 떨어져있는게 아니다.

에코마케팅의 김철웅 대표는, '우리회사는 제일기획과 경쟁하지 않는다. 광고를 통해 기업성장을 이끈다'고 말한다.

기업의 병원이라는 비유도 하는데, 결국 광고를 통해서 고객 기업의 매출과 수익을 올리는 '비즈니스 부스팅'을 하는 회사라고 한다.

신기한 BM을 가지고 있는 회사이다.

예를들어, 안다르의 경우도 올해 에코마케팅이 지분투자를 한 회사이고, 적자를 보고 있다가, 올해 흑자전환을 한 것으로 알고 있으며,

데일리엔코같은 경우는 D2C (Direct to Customer)로 직접 상품을 만들어서 → 고객에게 판매하는 구조의 비즈니스를 하고있다.

3. 최근에 주가가 하락한 이유는?

주가 하락에는 정확한 이유를 들이밀 순 없지만,

결국 회사는 실적으로 주가가 결정이 되고 최근에 2분기 실적에서 어닝쇼크가 있었다.

매출은 전년 동기 대비 21% 올랐으나, 영업이익이 전년 동기 대비 57%의 하락이 있었다. 그래도 매출액은 늘었다는 것은 긍정적으로 보여진다. 최근 리포트들을 살펴보니, 신사업 투자에 따른 영업이익 하락이고, 하반기엔 개선될 것이다라는 내용이 많다.

그 중 특히 안다르의 성장을 가속화시키기 위해서, 많은 비용들이 선반영 되었다고 한다.

개인적으로 에코마케팅은, 히트상품을 꾸준히 발굴해서, 꾸준히 시장에 내놓아야 이익으로 지속될 것 같은 느낌인데, 그게 참 어려운 일이라고 느겨진다. 그리고 예전보다 안다르의 인기가 식은 느낌인데, 성희롱? 이슈도 있었고, 어쨌든 진입장벽이 높은 산업은 아니다보니, 더 큰 이익을 가져올 수 있을지는 의문이다.

물론 그럼에도 안다르를 적자기업에서 → 흑자기업으로 변화시킨 부분이나 관련 능력은 대단한 것 같다.

네이버 트랜드에 최근 6개월 안다르, 뮬라웨어, 젝시믹스, 룰루레몬으로 트랜드 비교를 해보니,

그래도 젝시믹스와 선두로 검색량이 많은 편이긴 하다.

4. 투자 지표는?

영업이익률, ROE 모두 우수한 기업이다. 그리고 창립 이래 적자난 적이 없는, 재무적으로도 우수한 회사이다.

PER같은 경우는 16~18에서 머무는 것 같은데, 현재 PER는 13.49로 약간 내려온 상태이긴 하다. 하반기에 실적이 잘 나오면 다시 주기가 일부 회복할 수 있을 것 같은 생각은 든다. 하지만 매수하기에는 조금 더 조사가 필요해보인다.

'재테크 > 종목분석' 카테고리의 다른 글

| #25. 효성첨단소재 (0) | 2021.09.13 |

|---|---|

| #24. 일진하이솔루스 (최근 상장기업) (0) | 2021.09.06 |

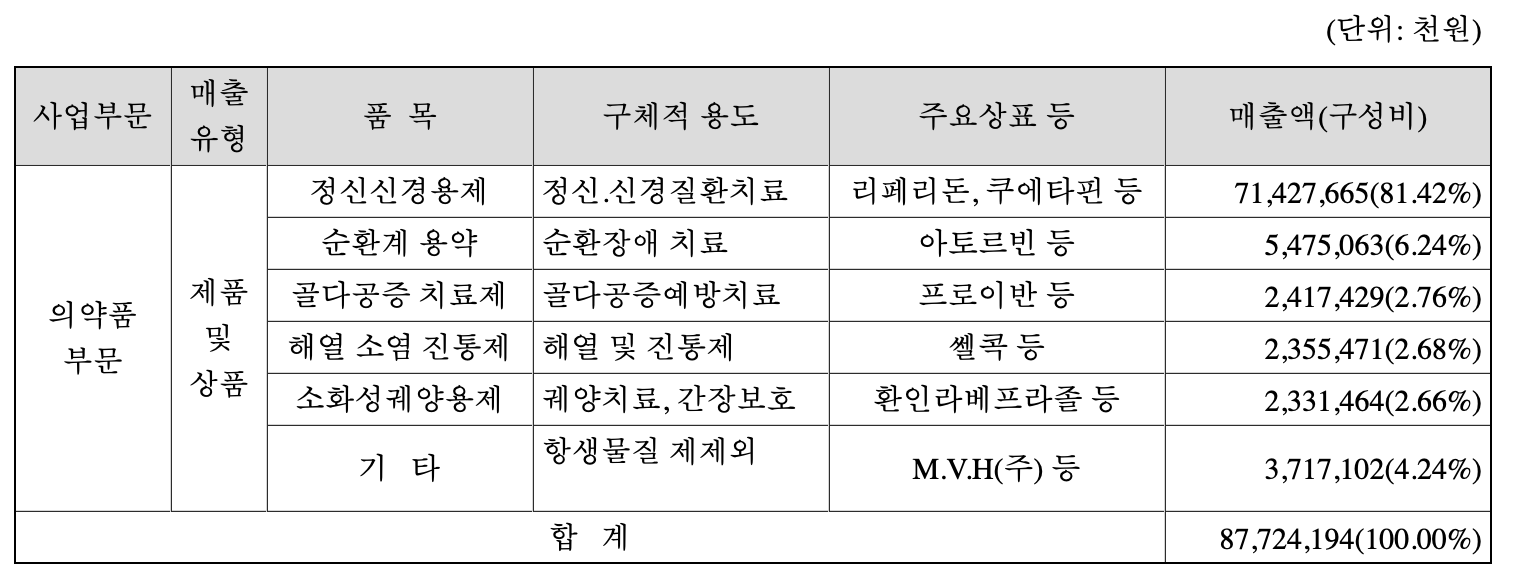

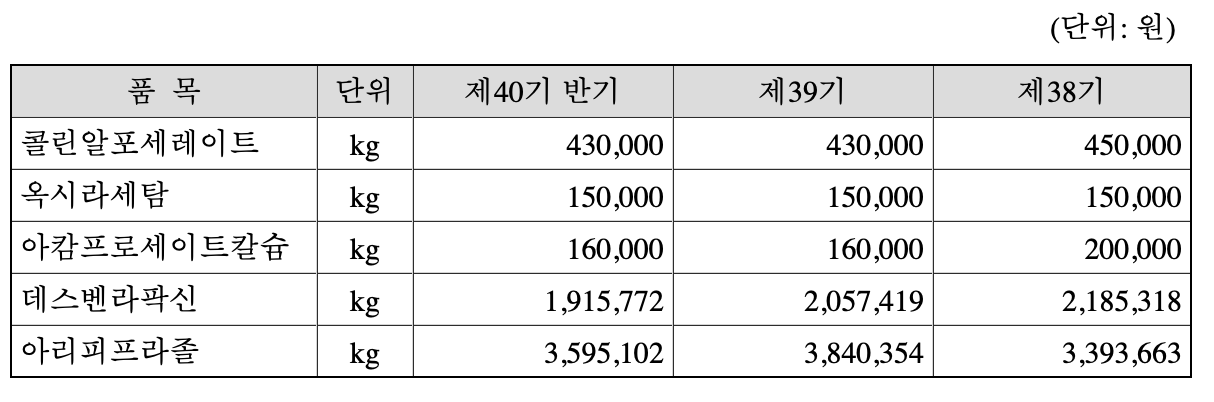

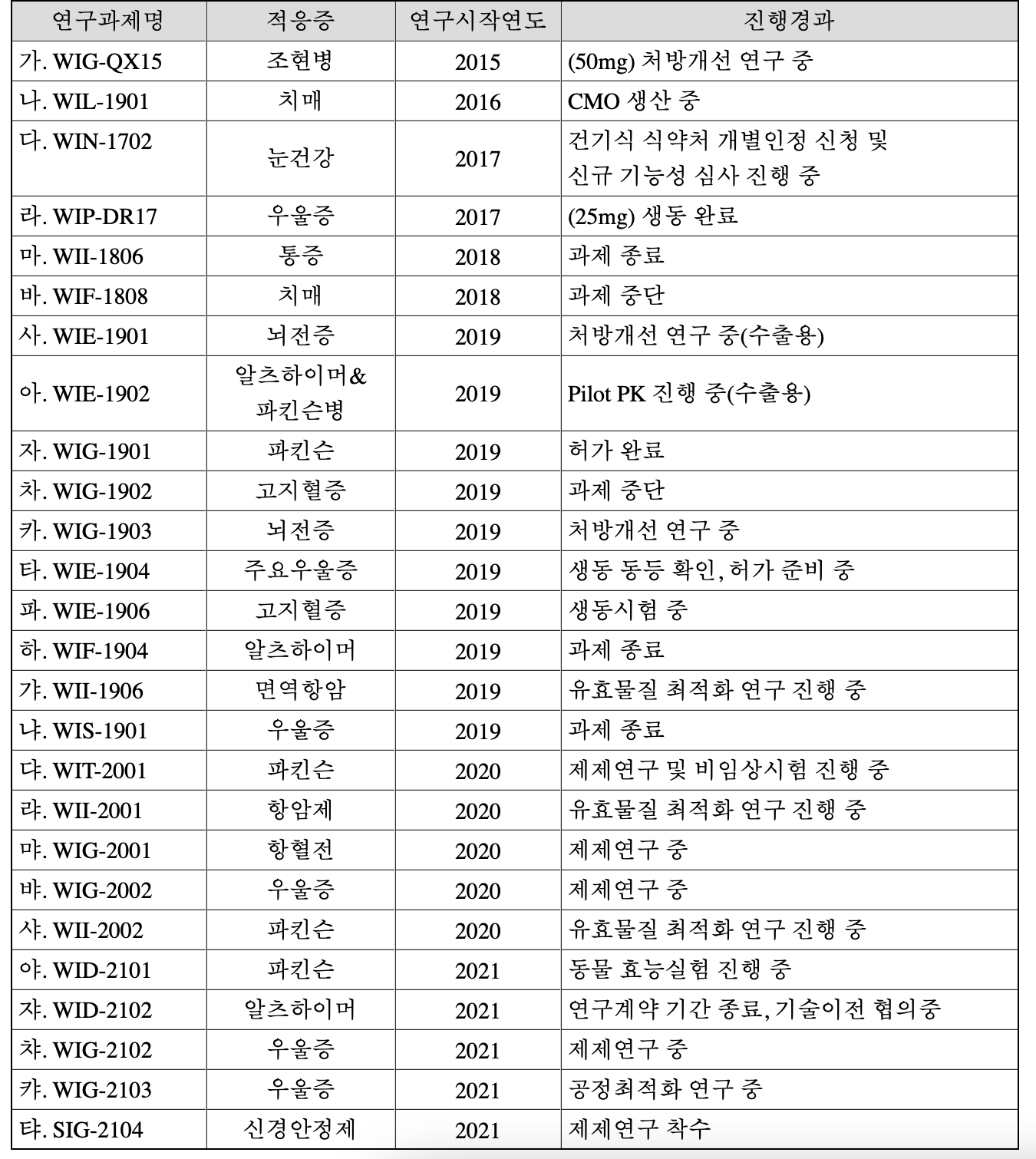

| #22. 환인제약 (0) | 2021.08.21 |

| #21. 케이아이엔엑스 (0) | 2021.08.15 |

| #20. 삼성바이오로직스 (2) (0) | 2021.08.10 |